平均足は別名「コマ足」とも呼ばれる、ローソク足の実態部分の上辺と下辺に平均値を採用したものです。

多くの人がこの平均足を使いますが、その理由は売買シグナルのわかりやすさです。

例えば、陰線が数本続いた後に陽線が出ると買いシグナル、陽線連続の後に陰線が出ると売りシグナルといったように平均足だけで売買判断がシンプルにできるので非常に使いやすいツールです。

平均足は別名「コマ足」とも呼ばれる、ローソク足の実態部分の上辺と下辺に平均値を採用したものです。

多くの人がこの平均足を使いますが、その理由は売買シグナルのわかりやすさです。

例えば、陰線が数本続いた後に陽線が出ると買いシグナル、陽線連続の後に陰線が出ると売りシグナルといったように平均足だけで売買判断がシンプルにできるので非常に使いやすいツールです。

個人投資家の間では「平均足」は人気の高い売買ツールです。冒頭でもご紹介した「平均足」は別名「コマ足」と呼ばれています。

これは、ローソク足の実態部分の上辺と下辺に「平均値」を採用したもので、その人気の理由は売買シグナルが非常に分かりやすいということです。

陰線が数本続いた後陽線が出れば買いシグナル、陽線が数本続いた後陰線が出れば売りシグナルとなります。

平均足を一目見るだけで素直に売買判断ができるのが良いところです。

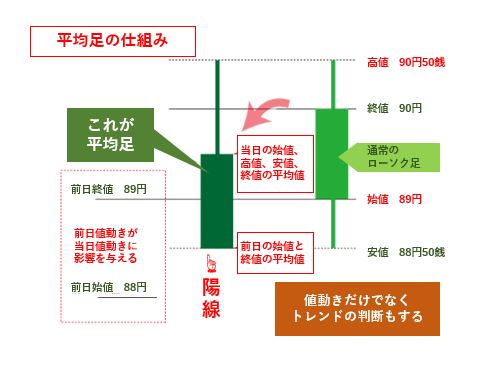

さて、平均足の算出方法についてローソク足と比べて考えてみましょう。

まず、ローソク足は一定の期間の始値・高値・安値・終値といった4本値を1本の足で示します。

ところが平均足は、

(1)1本前の始値・終値の平均と

(2)期間中の始値・高値・安値・終値(現在値の平均)の

2つの平均がローソクの上下になっています。

(2)が(1)を上回ると陽線、下回ると陰線です。

以下の図のように通常のローソク足と比べると平均足はコマ型の陽線(陰線)で示されるようになります。

値動きだけでなく、トレンドも判断できるのが平均足です。

[図1:平均足の仕組み]

現在の値動きの平均値をその前の期間の平均値と比べて陽線(陰線)を決めていくのは、実は移動平均線のような視点も入っており、レートの値動きだけでなく、トレンドの判断もできる部分が特長です。

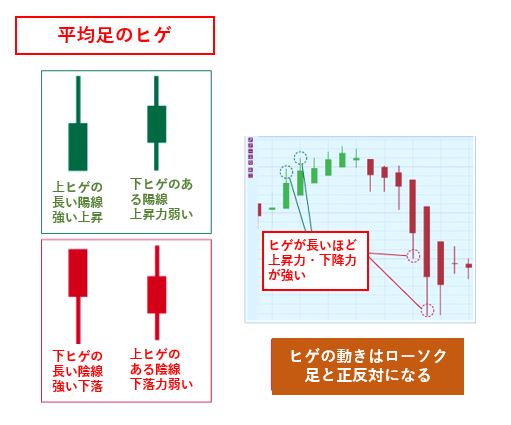

平均足のヒゲはローソク足と同じ意味を表示します。上ヒゲは高値、下ヒゲは安値です。

ただし、下の図でもお分かりでしょうが、上昇局面では下ヒゲはなく、上ヒゲが長い陽線が続きます。

逆に下降局面なら上ヒゲはありません。

そのため長いうえヒゲは高値更新・上昇力が強い、長い下ヒゲは安値更新・下降力が強いという判断になり、ローソク足とは逆の判断になります。

注意したいのは陽線で下ヒゲが伸びると上昇は終わる兆し、陰線の上ヒゲが伸びると下降が終わる前兆です。

[図2:平均足のヒゲ]

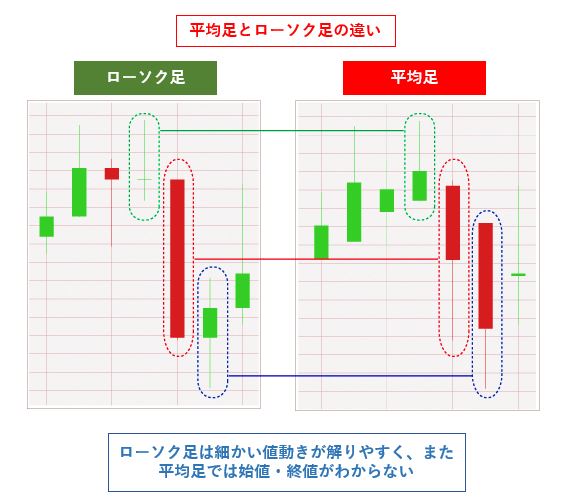

ローソク足であれば直近の足を見れば、現在値がわかります。

一方、平均足では現在値がどこにあるのか分からないので気をつけなければいけません。

勢い良く上昇が続いている時は高値が現在値になっていることが多く、そこで買い注文を入れてしまうと高値をつかむことになる場合もあります。

このようなケースは、短期売買の時に起こりやすく、陽線が連続しているのに、なかなか現在値が買い値を上回らないということが起こることもあります。

[図3:平均足とローソク足を比較]

ローソク足と平均足を比べると、ローソク足は大陰線になる前の長い上ヒゲや十字線が出ると、例えば今まで上昇したものが失速傾向にあるのかどうかという細かい値動きがわかります。

ところが平均足になると、始値や終値といった現在値がわかりにくいという難点があります。

値動きの微妙な変化を読み取るならローソク足を使ったほうが良いということがわかります。

ただし、平均足の陽転は買い、陰転は売りという単純なわかりやすさは使い方によっては便利です。

例えば、平均足が陰転か陽転になったらエントリーして、同じ色の平均足が継続している間は維持していきます。

長く続くほど儲かると言う意味になります。また、そこから再びどちらかの動きになったら決済してしまえば良いのです。

非常にシンプルなツールと言われるのはこのような使い方ができるからです。

月・週などの比較的長いスパンでも、5分や10分などの短期スパンでもトレンドの転換や継続をきれいに捉えることが可能です。

移動平均線におけるゴールデンクロス・デッドクロス、トレンドラインの転換期と比較しても反応が早いのが特徴です。

これらに比べてもトレンド転換が早く分かるという点が使いやすいでしょう。

この陰線や陰線は連続が見込めるほど収益が増えます。

先ほど短期的な側面でもトレンドがつかみやすいとは説明しましたが、実際はトレンドが持続する1週間程度のスイングトレードで使っても便利な手法です。

もちろん、陰線・陽線が継続して出続ける場合、長中期でのスパンにおける月・週足で使用しても便利に使えます。

もちろん、いつも安定して出続けるという意味ではなく、陰転したら陽線が出ることもあり、トレンドが続かずダマシになることもあります。

この数年のドル・円の相場では、狭い値幅で相場が動かない状態に陥る場合、判断しにくいということがあるでしょう。

ただし、他のツールと違うのはローソク足の色がどんどん変わる場合はダマシであることが多いので、ダマシを判断するにもわかりやすいようになっています。

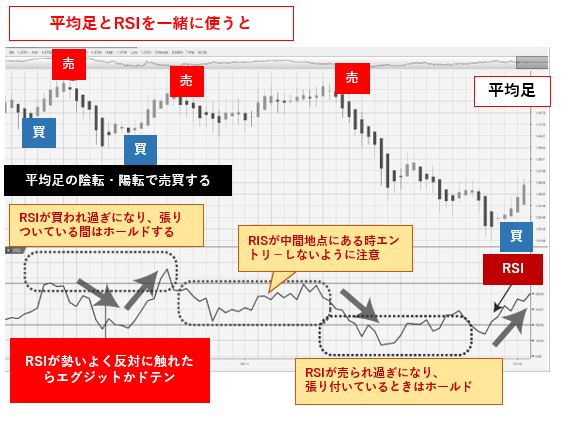

このツールは単体で使っても良いでしょうが、できればRSIやストキャスティクスといったオシレーター系指標と一緒に組み合わせて使うと基準もとても分かりやすくなります。

思い切った割り切りもしやすくなるはずです。

[図4:平均足とRSIと一緒に使う]

上記図は、ユーロ・ドルの平均足の日足にRSIを組み合わせて使った例です。

オシレーター系は売られすぎ・買われすぎの指標ですが、天井圏・底値圏ではどちらかの強いトレンド、中間なら弱いトレンドと判断することができます。

その部分を利用してRSIが天井・底値圏の場合はホールドして、反対側に大きく動いたらエグジットかドテン、中間地点ならエントリーという判断ができます。

平均足の陽転・陰転の連続を予想する補足ツールとして一緒に使うことでより精度を高めることが可能になります。

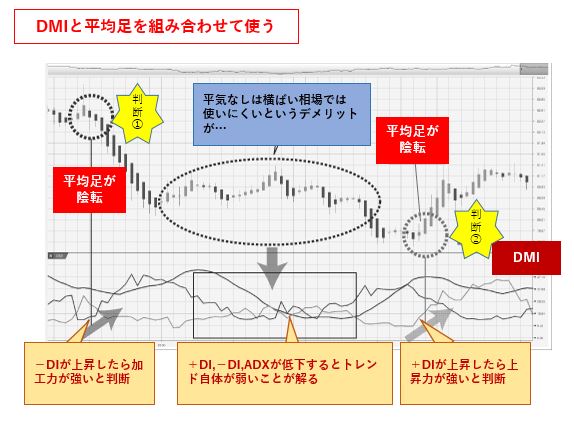

トレンド指標には、DMIという方法もあります。これは単体で平均足を使うより、組み合わせて使うと威力が発揮されるものです。

DMIは方向性指数の略で、RSIと同じ開発者によって考案されました。DMIは、前日高値(または安値)と当日の高値(または安値)の差を示します。

つまり、当日高値が前日高値より高い場合は上昇トレンドが強い、逆なら下降トレンドが強いと判断します。

そして、その力が全体の値幅である当日の高値から当日の安値を引いたものに占める割合を求めます。その結果上昇、下降力を求めた値がDMIです。

DMIは、以下のような3本の足で構成されています。

[図5:DMIの例]

DMIについては、別途丁寧に説明しているページがありますので、ここでは平均足と一緒に使う場合の判断材料として、どのような特質があるのかを簡単に説明します。

DMIの+DIは相場が高値を更新し続けていれば上昇し、逆なら下降します。

この+DIは、値幅全体における高値更新の割合です。一定の期間の平均値を示します。

逆に、-DIは値幅全体に占める安値更新の割合です。

そしてADXは、この+DIから-DIを引いた値を、+DIに-DIを加えたものを割ったものです。

+DIと-DIの差を考えたADXは上昇でも下降でも、どちらか一方の動きが強ければ上昇、方向性が弱くなると下落します。

上昇力は+DI、加工力は-DI、トレンドの強さがADXという意味です。

売買するときは、+DIが-DIを上抜いたら買いシグナル、逆なら売りシグナルになります。

このように+DIと-DIがどのようにクロスするかによって売り・買いを判断します。

そして、+DIとADXが上昇して-DIが低迷すると上昇トレンド、-DIとADXが上昇して+DIが低迷すれば下降トレンドと判断します。

+DI、-DI、ADXすべてが低迷している場合は、保ち合い相場と判断します。

この3つのラインの傾きによって、トレンドが急騰するのか緩やかになるのかを判断することも可能です。

+DIの急上昇が起こった場合は相場急上昇を示し、-DIの急上昇は相場急落のシグナルです。

ADXは、上昇している場合はトレンド加速、下降している場合はトレンドが収束することを意味します。

そのため、+DIや-DIと比較すると反応は遅くなりますが、+DIと-DIがクロスした時に買う、ADXが上昇して下降に転じた瞬間に手仕舞うことに使うことができます。

[図6:DMIと平均足を組み合わせた例]

平均足は、横ばいの相場では使いにくいという性質があります。陽線と陰線がどんどん変わるような相場では使いにくいのです。

ただし膠着状態でも、DMIを一緒に使うことで判断することが可能です。

それは、平均足が陰転した時も-DI上昇せず底這いで推移する、平均足が陽転しても+DIが低迷し続けることが確認できます。

平均足が膠着状態で判断が付かないときにDMIを確認すると、平均足の示すトレンドの転換ポイントが、そのあとも継続するかどうかを判断することが可能になります。

逆に、平均足が陰転・陽転するときに、+DIや-DIも上昇し続けることがあり、平均足がまったくトレンドの判断ができないという訳ではありません。

より確証を得るには他のツールとの組み合わせることがより確かな判断ができるという例です。

平均足は、DMIだけでなくRSIなどのトレンド系テクニカル指標と組み合わせて使うとよりメリットが高いでしょう。