テクニカル指標の基本!移動平均線とチャート(ローソク足)の見方

FXは2国間の通貨を売買して為替差益(キャピタルゲイン)と金利差益(インカムゲイン)を得る資産運用の方法です。

ただし、売買方法を考えないと資産運用はうまくいきません。そしてFXで安定運用して利益を得るなら、トレンドを予想して分析する必要があります。

そのためには、様々な時事や要人発言、経済的要因などの多くの情報から得るファンダメンタル分析や、為替レートの推移を記録して判断するチャートを使ったテクニカル分析の両方を行っていく必要があります。

特にテクニカル分析の中ではチャートのローソク足と移動平均線は外せません。

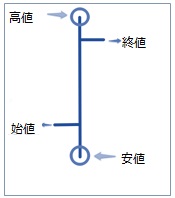

チャートのローソク足とは単位期間を決めてその期間内にはじめについた値段を始値、最後を終値、最も高い値段を高値、最も安い値段を安値としてこの4種類をローソクと呼ばれる図形に作成したものです。

移動平均線は、一定期間の終値の平均値を1日ずつずらしてグラフ化した指標です。

価格の傾向がわかり、価格の動きを一つの流れとしてとらえることができます。わかりやすくいうとその期間の平均価格ということになります。

長中期的な分析はファンダメンタル分析、短期的分析はテクニカル分析が向いているといわれていますが、どの期間でもテクニカル分析は重要です。

そのテクニカル分析では外せないチャートに関して基本的なローソク足チャートと移動平均線についてご紹介します。

目次

テクニカル分析には欠かせない「移動平均線」とは?

FXだけでなく株式でも投資信託でも、あらゆる金融商品の値動きを把握するためには、テクニカル指標として移動平均線を理解しておく必要があります。

この移動平均線は従来数学の領域で用いられていた指標です。字形例に並んだデータを平らにする(平均化する)ために使われていました。

その部分に着黙したアメリカの株式アナリストのジョン・グランビルが金融商品の指標として開発しました。

彼はチャートと移動平均線を組み合わせて、自分が対象とする金融商品の値動きを把握するために売買タイミングを掴むことができる「グランビルの法則」を発表しました。

これはグランビルの8法則とも呼ばれて過去何日分かの株価の平均値をグラフにしたものです。

そして「移動平均線と株価の乖離の仕方や方向性を見ることで、株価の先行きを判断する」としました。

移動平均線の見方

移動平均線は一定期間の平均値を出しグラフにしたもので、その仕組みの単純さから多くのトレーダーに利用されるテクニカル分析の代表的な手法です。

ここでは、その移動平均線について解説します。

グラフは短期線、中期線、長期線に分かれる

移動平均線はそれを単体で使った場合は為替レートの大体のトレンドを把握するぐらいしか役に立ちません。

しかし、移動平均線をローソク足チャートやボリンジャーバンドなどの他のテクニカル指標と組み合わせて初めて分析の精度を上げる役割があります。

移動平均線は一定期間の平均値をグラフ化して、相場のトレンドを確認するために使われます。平均値を出すには期間の長さによって線が変わります。

- 短期線:5日・7日・14日

- 中期線:21日・50日

- 長期線:90日・180日・200日

などに分かれて為替相場では短期線の7日、中期線の21日、長期線の90日が一般的に使われることが多いものです。

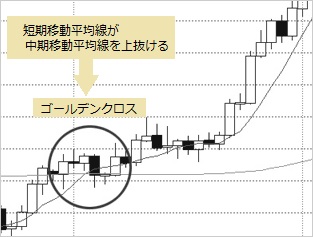

移動平均線の組合わせ(ゴールデンクロスとデッドクロス)

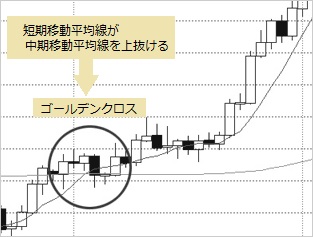

他の移動平均線と組み合わせたときに線と線が交わるところをゴールデンクロス・デッドクロスと呼びます。

これはトレンドが終わる時やトレンドが転換するときのシグナルとして利用されます。

具体的には、短期移動平均線に対して、中・長期移動平均線が上抜けた時がゴールデンクロスとみなされ、買いシグナルのポイントになります。

その逆は、短期移動平均線に対して、中・長期移動平均線が下抜ける時が、デッドクロスとみなされ、売りシグナルになります。

平均線そのものがトレンド

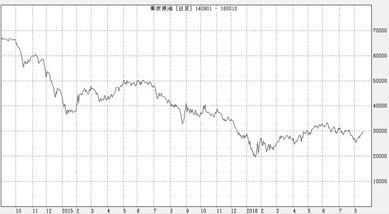

移動平均線が上向きの時は上昇トレンド、下向きの場合は下降トレンドとみなされ、平均線そのものがトレンド(方向性)を示します。

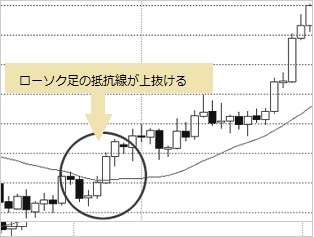

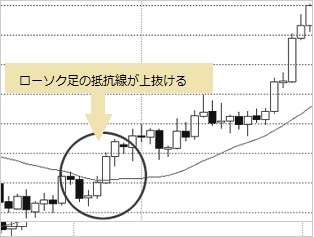

移動平均線は、抵抗線(レジスタンスライン)と支持線(サポートライン)としても意味があり、短期・中期的なトレンドの方向性を考える場合、21日線が最も多く使われます。

この2日移動平均線に対して価格が下抜けた場合は売りシグナルとなり、その逆に21日移動平均線に対して価格が上抜けた場合は買いシグナルとみなされます。

<ローソク足が抵抗線を上抜ける場合の例>

<ゴールデンクロスの例>

移動平均線は、単体では為替レートの大まかな動向を把握する程度

移動平均線は単体で使うと為替レートの大きな動きしか把握できません。

ただし、先ほどもお伝えしたように他のテクニカル指標と組み合わせて使うことで分析の精度を上げていくことが可能になります。

世界の多くの投資家は移動平均線とどのテクニカル指標を組み合わせると目的の分析ができるかを理解して使っています。

慣れてくるとどの指標が良いのか自然にわかるようになります。

テクニカル分析に必要不可欠な「チャート」とは?

テクニカル分析にはチャートが欠かせません。このチャートは「罫線表」とも呼ばれていますが、FXや為替、先物取引といった多くの金融商品の相場を表すものとして、価格だけでなく色々な情報を記録して図式化したものです。

情報の種類が違う場合や作成方法によっては多様なチャートが存在します。

テクニカル分析で最も使われる基本的なチャートはいくつかありますが、日本のFXの投資家の中で最も使われているのが「四本値(よんほんね)」と呼ばれるローソク足を使ったローソク足チャートです。

最も基本的なテクニカル指標のチャート「ローソク足」

あまり意識されずに使われているテクニカル指標の移動平均線に対して、意識されて使われる最も一般的なものがこのローソク足チャートになります。

意識されないといいましたが、多くの人に使われれば使われるほど指標として機能していることを指します。

一方でローソク足は意識されて使われてきた理由は、日本特有のものだからです。

実はこのローソク足は江戸時代にはすでに生み出されて、ローソクに似た形なのでローソク足と呼ばれています。

江戸時代、米の先物取引のため、本間宗久氏が考案したと言われています。ちなみに本間宗久氏は、ローソク足による分析技術「酒田五法」を作った人でもあります。

そして現在では、日本だけではなく世界中のFX投資家に愛用されるもっとも一般的なテクニカル指標として知られています。

単独でも一定期間の値動きが把握でき、移動平均線と組み合わせてチャート化することでさらに精度の高いテクニカル分析が可能になります。

日本においてメジャーなローソク足チャートは海外での普及率も高く、「キャンドル・チャート」と呼ばれています。

FXのチャート作成に欠かせない「四本値(よんほんね)」って?

基本的なチャートとしてローソク足チャートは使われていますが、FX業者それぞれにチャートが標準としてつけられています。

FX投資家は利用するデータや書き方を覚えるだけで、自分オリジナルの表を作成できるようになります。

中でもローソク足チャートには「四本値(ほんほんね)」と呼ばれる基本的なデータがあります。

それが以下の4つです。

- 期間中の取引で最初の値段が付いたものを始値(はじめね)と呼ぶ

- 期間中の取引で最後の値段が付いたものを終値(おわりね)と呼ぶ

- 期間中の取引で最高の値段が付いたものを高値(たかね)と呼ぶ

- 期間中の取引で最安の値段が付いたものを安値(やすね)と呼ぶ

これらを総称して「四本値」とします。この四本値によってFX市場のトレンドをある程度把握するの活用します。

実際に使うならローソク足チャートに落とし込んで、視覚的にも直感的に優れた表として利用します。

相場の勢いを表すローソク足の「陰線」と「陽線」とは何か?

ローソク足チャートを活用すると、FX市場のトレンドが視覚的・直観的に把握しやすくなるというメリットがあります。

そのためには「陰線(いんせん)」と「陽線(ようせん)」という概念を理解しておきましょう。

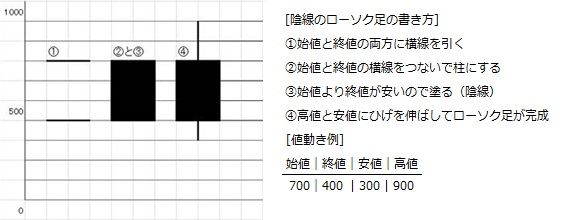

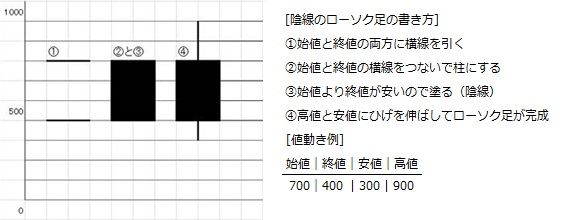

陰線とは

終値が始値よりも下げて終わることを「陰線」といいます。

これは、期間中の取引の始値より終値が下がって終わる場合、ローソクを塗りつぶして「陰線」として表示します。

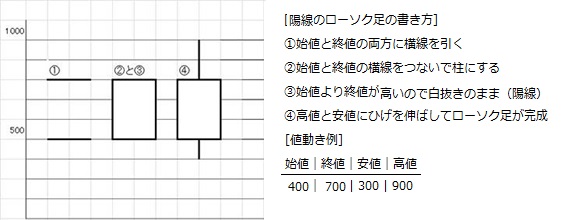

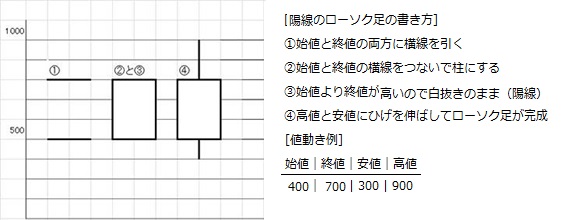

陽線とは

終値が始値よりも上げて終わることを「陽線」といいます。

これは、期間中の取引の始値よりも終値が上げて終わった時、ローソクは塗りつぶさずに「陽線」として表示します。

陰線と陽線からわかるFX市場の勢いとは

陰線と陽線では、始値と終値の位置が逆になります。

例えば、陽線のローソク足が連蔵すると始値は常に終値が上にくるので、相場は勢いがあり多くの買い注文があることを表す右肩上がりのチャートになっています。

逆に、陰線のローソク足が続く場合は、終値は始値の下にくるので相場の勢いがなく売り注文が多いということがわかり、右肩下がりのチャートを作ります。

ローソク足の見方(書き方)

<陰線の書き方>

<陽線の書き方>

ローソク足は、レートの期間の取り方で呼び方が変わる

ローソク足は、レートをどの期間にするかによって呼び方がかわります。

- 1日の動き「日足」

- 1週間の動き「週足」

- 1か月の動き「月足」

と呼ばれています。

ローソク足は、「実体」と「ひげ」の2つでできている

それぞれのローソクをよく見るとローソク本体からひげが出ているのがわかります。この本体部分は「実体」と呼ばれ、始値と終値に挟まれた長方形の形の部分です。

始値が終値より高いと「実体」は白抜きで陽線と呼ばれます。逆に始値より終値が安い「実体」は黒く塗りつぶされて陰線と呼びます。

さらに上に突き出した線を「上ひげ」、下に突き出した線を「下ひげ」と呼びます。

また実体の縦の四角形が長ければ長いほど、始値と終値の値幅が大きいことを意味します。

陰線ならばその日は始値より終値が高かったという結果を指し、陰線なら始値より終値が安かったことを意味します。

ローソクの見方

ローソク足は、いくつか基本形があります。

一般的には、チャートに記した時に現れるローソク足を基本にして相場トレンドを理解するために使います。

中でも代表的な基本形を見ていきましょう。

- 大陽線…大きな上昇が予想される典型パターン

- 大陰線…大きな下落が予想される典型パターン

- 索引同時線…始値・終値がほぼ同一の場合に現れる動きが少ないパターン

<ローソク足の基本形と呼び名>

| 形 |

示す意味 |

呼び名と別名 |

|

陽線(白)強い上昇 |

陽線の基本形 |

| 陰線(塗)強い下落 |

陰線の基本形 |

|

陽線(白)かなり力強い上昇 |

大陽線で別名は日の丸坊主 |

| 陰線(塗)かなり力強い下落 |

大陰線で別名は陰の丸坊主 |

|

陽線(白)かなり強い上昇 |

大陽線で別名は陽の大引け坊主 |

| 陰線(塗)かなり強い下落 |

大陰線で別名は陰の大引け坊主 |

|

陽線(白)少し弱い上昇 |

大陽線で別名は陽の寄付き坊主 |

| 陰(塗)少し弱い下落 |

大陰線で別名は陰の寄付き坊主 |

|

陽線(白)(塗)とも上昇しているがどっちつかずの状態 |

別名はコマ |

|

陽線(白)場中で下落したが買い強く上昇 |

別名は下ヒゲ陽線 |

| 陰線(塗)場中で上昇したが売りが強く下落 |

別名は上ヒゲ陰線 |

|

陽線(白)場中で上昇したが売りが強い状態 |

別名はヒゲ陽線 |

| 陰線(塗)場中で下落したが買いが強い状態 |

別名は下ヒゲ陰線 |

|

売り買いの力が全く同じの為、次に動き始めた時は一方向へ力が偏る場合がある。 |

寄引同時線

別名迷いを示すこともから迷いの十字線とも呼ばれる。 |

|

売られた後に買い戻されるも最後は始値でピタリと止まるので上昇力はなし。売り買い拮抗の為転換を意味することもある。 |

トンボ |

上記の表のようにいろいろなローソク足があり、それぞれに意味があります。

例えば、上昇トレンドでローソク足が長いひげがあった場合、連日続くと相場は天井を形成してトレンドが転換する場合があります。

また、2本のローソクの感覚が開いた場合は、「窓が開く」と呼んで後ろのローソクが上に開いた場合は上昇圧力が高く、下に開いている場合は下降圧力が強いなどと判断します。

このようにユニークなネーミングと意味が込められています。

その他のチャートの見方

上記以外のチャートの見方を簡単にご紹介しましょう。

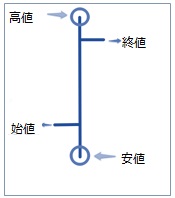

バーチャート

バーチャートとは、相場の日々の値動きの高値、安値、始値、終値を示し、価格の推移を表すグラフで、一定の期間の高値と安値を縦線で結んだもの (棒足) です。

バーチャート(始値)とは、バーチャートに、始値を左側の横線で表示しているものです。

<バーチャート例>

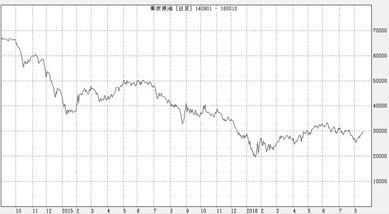

折れ線足

折れ線足は、表示時間軸の終値を折れ線で結んだものです。

相場の大きな流れを見る場合に、利用します。

<折れ線足例>

おわりに

基本的な2つのテクニカル指標として移動平均線とローソク足をご紹介しました。書き方と見方についてご理解いただけたかと思います。

また、テクニカル指標はこの移動平均線やローソク足よりもはるかに高度な指標があり、このような一般的なテクニカル指標を使わない複雑なものまで、実に色々な指標が存在します。

しかし、ここでご紹介した2つの指標は基本中の基本です。書き方や書いてある意味をしっかり理解しておくことは、FXトレーディング初級者としては外せないものです。

ぜひ覚えておきましょう。

- ホーム

- FX取引

- テクニカル指標の基本!移動平均線とチャート(ローソク足)の見方