初心者必見!FXの確定申告はいくらからなの?方法や必要書類は?

目次

そもそも確定申告とは何か?

確定申告とは、毎年1月1日から12月31日までの1年間の所得の額に対して所得税額を計算して税務署に提出して、納税額の過不足を清算することです。

毎年2月16日から3月15日になると確定申告の受付が始まります。

給与所得者は(金額2,000万以下)なら、所得税などの税金は源泉徴収されて年末調整で清算されるので、自分で確定申告をする必要はありません。

ただし、FXによる給与所得や退職金以外の所得などの合計が年間20万以上になっている方、自営業の方は確定申告を行わなければなりません。

専業主婦やフリーターの方は年間所得が38万円を超えなければ必要ありません。

地方税だけは所得が35万円以下なので、35万円以上~38万円以下の場合、地方税についても申告する必要があります(提出期限が遅れても、無申告加算税・延滞税の納付を理解しているなら時効が来ない限り1年の中でいつでも申告が可能になります)。

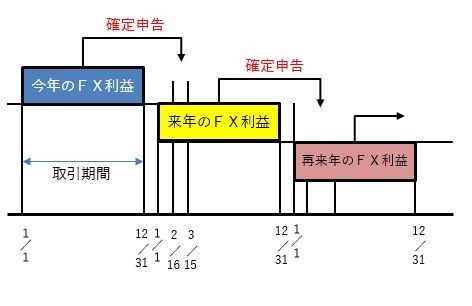

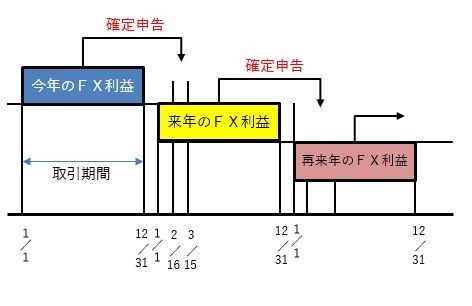

<利益に対する確定申告の反映時期>

確定申告は昨年度の利益が今年、今年の利益が来年に申告されることになります。

今年の死利益が今年に反映されるわけではありません。

総合課税・申告分離課税とは?

2011年6月に税制改正法案が成立したことで、2012年1月から店頭FX(FX会社と投資家の間の相対取引のこと。

顧客の注文をFX会社が取引の相手となり、自己ポジションで応じる取引で、その逆は取引所取引です)の税制が取引所取引と同じになりました。

従来店頭FXは総合課税方式が取られて、利益が高ければ高いほど、適応税率が大きくなる形でした。

しかし、この改正法案でどちらも申告分離課税の対象となりました。

これらは、先物取引に係る雑所得に含まれ、従来の取引所取引(例えばくりっく365、大証FXなど)と同様に、給与所得等とは別に税金を一律20%(所得税15%、住民税5%)で計算されるようになりました。

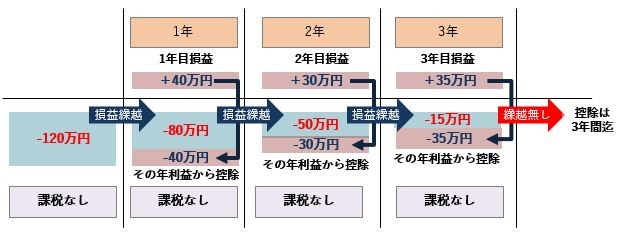

また、申告分離課税になったので、申告分離課税の特例である損失の繰り越し控除、先物取引間での損益の通算(店頭でも取引所取引でも損が発生した場合に合算できる)が可能になりました。

FXで得た利益を申告する際の税率・税額の計算方法は?

FXの利益の申告は、2012年から申告分離課税の対象になりました。

FXの利益は「先物取引に係る雑所得等の課税の特例(租税特別措置法第41条の14)」という課税が適応されて、税率は他の所得に関わらず一律20%(所得税15%、住民税5%の内訳)となっています。

FXで発生した利益とは売買による差益とスワップポイント収益で、雑所得として申告します。

詳しくは、国税庁の先物取引に係る雑所得等の課税の特例」をご覧いただくとわかりますが、申告分離課税の適応対象者は「個人」に限られるのでご注意ください(法人は適応外です)。

また、2013年1月1日から25年間に渡って、所得税額の2.1%が復興特別所得税となります。

そのため同期間の税率は正確に言うと「一律20.315%」(所得税15%と復興特別所得税0.315%(15%×2.1%)、住民税5%)になりました。

FXの利益は課税対象になるの?

個人の方のFXで得た利益(売買差益及び諏訪ぷポイント収益)は、雑所得に分類され、「先物取引に係る雑所得等の課税の特例」の適用対象になります。

そしてこれは、申告分離課税として一律20.315%が課されます。

法人は個人と異なり、FXの利益は他の法人の利益(FX以外に事業をしていればその事業利益)と合算されて課税所得が算定されて30~40%の法人税が課されます。

※「先物取引に係る雑所得等」とは、取引所FX取引・店頭FX取引のどちらも先物取引として発生した損益金(損でも益でも)を合算したもので、それらを一緒に申告します。

課税対象期間はいつからいつまで?

個人の課税対象期間は、毎年1月1日午前7時から翌年1月1日午前6時59分59秒までに確定した損益が課税対象期間になります。

ただし、市場のオープンやクローズは曜日により異なりますのでご注意ください。

FXにおいて確定申告が免除となるのは、どのような場合?

給与所得者でも、FX取引の損益金を含んだ「先物取引に係る雑所得等」の年間の合計が、20万以下だった場合は確定申告をしなくても良いとされています。

給与所得者は、年間収入金額が2,000万以下で、所得税などの税金が源泉徴収されて年末調整で清算される方を指します。

ただし、その他の所得状況(FX以外に所得があった場合)などによっては確定申告を行う必要がありますので、税理士や最寄りの税務署にご相談ください。

また、「先物取引に係る雑所得等」における損失の繰越控除、医療費控除といった適用を受けたい方は年間の収支がいくらであろうと確定申告を受ける必要があります。

FXにおける利益が20万円以下の場合、確定申告の必要がないという事は、21万円の利益が出た場合は1万円に対して税金がかかるという意味なのでしょうか?

店頭取引でも取引所取引のどちらでも、20万以下の利益が非課税という意味ではありません。

給与所得が2,000万円以下の給与所得者で、その給与に関して所得税などの税金が源泉徴収されて年末調整で清算され、給与や退職所得以外の所得の合計が20万円以下なら別途確定申告を行う義務はないという意味です。

20万を超えたら確定申告をする必要があり、21万の所得の場合は21万円を税額計算の対象にします。

「先物取引に係る雑所得等」とは何でしょうか?

「先物取引」が指すものは、店頭FX取引、取引所取引、金先物などの取引所商品先物取引、取引所金融商品先物取引などです(代表的なものをご紹介しています)。

これらの先物取引(FXも含みます)に係る雑所得等とは、これらの取引において発生した損益金のことです。

そして、これら複数に渡って取引していても全て合算して申告することが認められています。

従来は総合課税だった店頭FX取引も2012年からこの先物取引に係る雑所得等に含まれ申告分離課税が課されるようになりました。

複数のFX会社でしている取引の損益は合算できるのでしょうか?

他社FX取引の損益、他の先物取引おける年間損益と合算して申告することが可能です。

損益通算が可能なので、単体のFX取引で利益になった場合でも、合算して全体で損失になった場合は課税なしになるだけでなく、損失繰越控除の適用を翌年度から3年間受けることが可能です(個人の方のみ)。

具体的には、年間利益が初年度60万円あり、他のFX取引で6万円の損失、商品先物で32万円の損失、株価指数先物取引で15万円利益が出た場合、以下のような計算になります。

例)60万円+(-6万円)+(-32万円)+15万円=37万円