FXの「くりっく365」の税金と確定申告について徹底解説!

目次

現在はくりっく365も店頭FXも税率は同じ

FXトレードで利益を上げるようになれば、税金を納める必要が生じます。

損失を計上した年度は、確定申告を行うことで損失の繰り延べを行うこともできます。つまり、FXトレードをするならば、利益が出ても損失を計上しても、確定申告を行うのは必要不可欠と言えます。

2012年に税制改正が行われるまでは、くりっく365と店頭FXは税金の扱いが異なりましたが、現在は一律の扱いとなっています。

ですから、くりっく365と税金・確定申告との関わりを知ることは、今となってはFXトレードにかかる税金や確定申告の知識を身につけることと同じ意味です。

この記事のタイトルは「くりっく365の税金と確定申告について」としていますが、「FXトレードの税金と確定申告について」と捉えても差し支えありません。

FXトレードの税率は20.315%

現在、FXトレードの税率は20.315%と定められています。

その内訳は、所得税15%、住民税5%、復刻特別所得税0.315%となっています。

なお、復興特別所得税は、2011年3月に起こった東日本大震災の復興のために必要な財源確保のために、2011年12月に創設されたものです。2013年分の所得税から適用がスタートしており、2037年度までの継続が予定されています。

確定申告の必要が生じる「一定額以上の利益」とは

繰り返しになりますが、FXトレードで一定の利益が生じた場合は、確定申告が必要です。

勘違いしがちですが、株の場合は、「源泉徴収ありの特定口座」を使用していれば確定申告の必要はありません。

余談ながら、この特定口座は証券会社が自動で納税するため、払う必要のない税金を取られてしまうケースがあり、確定申告でも取り戻すことができない可能性があります。

FX以外に株をやっている人は、ぜひ気をつけてください。

話がそれてしまいましたが、株と違ってFXトレードは、一定額以上の利益が生じた場合、必ず確定申告をしなければなりません。

では、「一定額以上」とは具体的にいくらなのでしょうか。

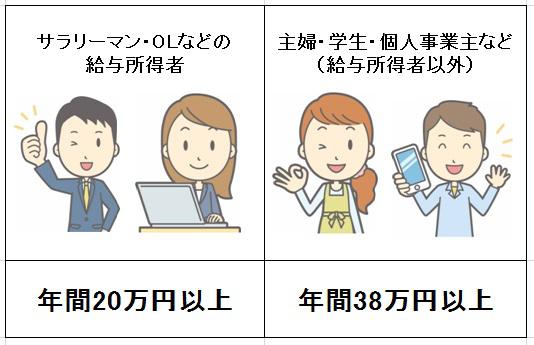

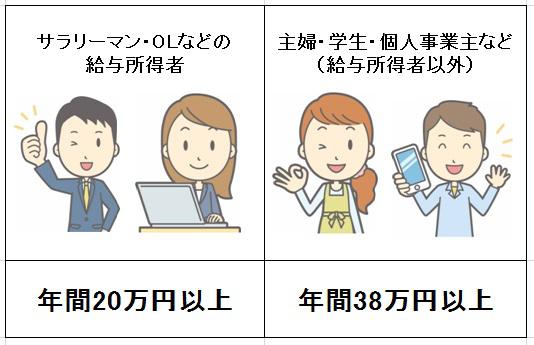

以下の表を見てください。

[図1:FXトレーダーが確定申告をしなければならない「一定額以上の利益」とは]

サラリーマン・OLなどの給与所得者は20万円以上、給与所得者以外(主婦や学生、個人事業主など)は年間38万円以上の利益が出た場合、確定申告をしなければなりません。

ちなみにFX専業トレーダーは、個人事業主として扱われますので、給与所得者以外に該当します。

専業であれば、年間38万円以上は間違いなく利益が出ているはずですから、FX専業トレーダーは必ず確定申告をしなければならない、と覚えておきましょう。

なお、FXトレードのために費やした書籍やセミナー代、セミナー参加のための交通費等は経費として認められる可能性があります。

FXトレード用の情報商材を購入した場合も同様です。

ですから、これらは必ず領収書をもらって経費計上するようにしましょう。

FXトレードの損益通算

損益通算とは、2種類以上の所得がある場合にできる節税の手法です。

2種類の所得のうち、1種類以上の所得が赤字で他が黒字だった場合、差し引き計算をして利益と損失を合算できるというものです。

ただし、どんな所得でも適用されるわけではありません。たとえば、誤解されがちですが、FXと株は異なる金融商品のため、損益通算できません。

また、FXのほかに副業がある場合も、損益通算はできません。FXで100万円の利益が出たのに対し、他の副業で50万円の損失が出ていたとしても、FXの利益100万円分に対する納税が必要となります。

ただし、FXと同様のデリバティブ取引に該当する金融商品であれば、損益通算が可能です。

日経225等の株価指数先物とFXの損益通算はよく知られていますが、商品先物および株価指数先物との損益通算も可能というのは、あまり知られていない部分でしょう。

くりっく365と店頭FXを併用している場合も、同じデリバティブ取引であるため損益通算することが可能です。

「スイングトレードはくりっく365で、短期トレードは店頭FXで」と使い分けている人で、どちらかに損失が出ている場合は適用できますので、忘れないようにしてください。

損失は3年間の繰越が可能

FXトレードの損失は、3年間繰り越すことができるようになっています。

以下に例を記載します。

- 1年目に100万円の損失→100万円の損失繰越

- 2年目に20万円の利益→80万円の損失繰越

- 3年目に30万円の利益→50万円の損失繰越

- 4年目に50万円の利益→0円の損失繰越