金融ジャーナリストとして知られたチャールズ・ダウ(1851~1902)は、米国が西部開拓に沸いた時代に活躍した人物です。

彼の名前は、「ダウ平均」という言葉でも知られていますが、のちにチャールズ・ダウ、エドワード・ジョーンズ、チャールズ・バーグストレッサーの3人が出資して、ニューヨーク証券取引所の近接地に設立したのがダウ・ジョーンズ社です。

ここでは、株だけでなくFXの値動きにも通用すると言われているダウ理論について紹介します。

このような動きは現在でも多く起こり、現在では当たり前のように起こっていることでも、ダウはその当時トレンドが3つの局面を迎え、上昇と下降の両方で値動きするということを予想していたのです。

このように3つの局面について指摘していましたが、実はダウ理論では、トレンドの存在は、市場のノイズ的な一時的な価格変動の影響を超えて存在すると見なしていました。

現在でも、この為替レートの変動は、明らかなトレンドの転換によるものなのか、ノイズなのかはわかりにくいところです。

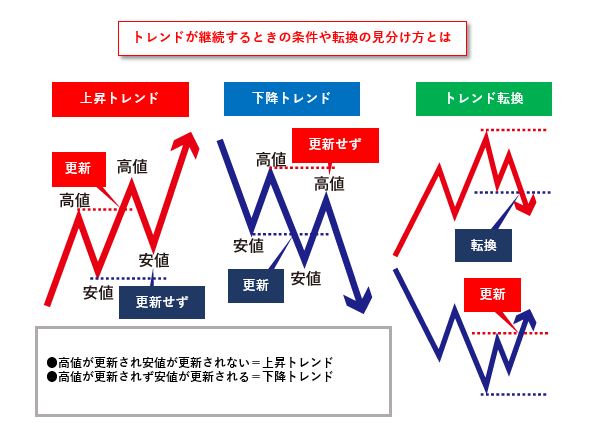

しかし、ダウ理論はそれを近くの高値・安値を重視しました。

市場のノイズかどうかわからないのに、近接の高値や安値を見るのは、一見間違っているように思えますが、実はそうではありません。

海の波や水面を見た時、それが満ち潮か引き潮なのかわからない場合を想定してみてください。

よく観察していると、波が次々とあるポイントを超えてくると満ち潮、逆に以前到達したポイントに届かないのであれば引き潮、と判断できるでしょう。

これと同じように、上昇トレンド、下降トレンドなのかを考える場合、一時的なものではなく、次々に上回る、下回ることを見ていくとわかります。

あたかも満ち潮、引き潮と同じように考えるとわかります。

そして、トレンドの継続と転換の条件に関して、以下のように定義付けしました。

ダウ理論では、このように3つのトレンドについて考えました。

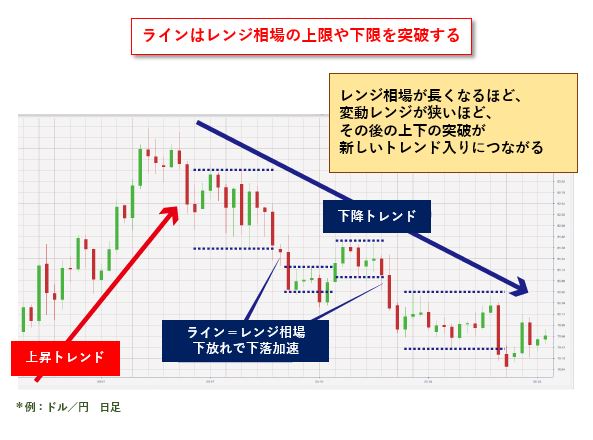

しかし、横ばい(持合い)相場をラインと呼んで、このようなトレンドの3つの局面において、「3.トレンドには3つの局面があると考えた理由」でご紹介したように、①投資家が買い集める、③投資家が売り抜ける、といったトレンドが初期段階か、末期段階かが起こると想定しました。

これは、現在でも高値持合いの下放れ(トレンド終焉または転換)、底値持合いの上放れ(トレンドの転換)、といったレンジ相場でも使われています。

このようにダウ理論は、現在でも、トレンドとの関連性を判断するのに使える理論なのです。

世界的な投資家の傾向でいうと、日本の投資家は、逆張りが好きだと思われています。

それは、トレンドフォローから考えても、直近の値動きに関して逆張りや戻り売りが推奨されているからです。

一方で欧米諸国の投資家の傾向は、いわゆる強気の順張りが一般的です。

高いから買い、安いから売るという考え方ですが、その理由の根底はこのダウ理論があるからだと言われています。

それは、ダウ理論が直近の高値を上回ると上昇トレンド継続の条件としているので、高値を更新した場合は明らかな買いのシグナルになると判断するからです。

この4.のコラム内でも紹介した通り、高いものをさらに高く買うという強気順張りという発想につながるのです。

ダウ理論では、直近高値を上回ることが上昇トレンド継続の条件ですから、高値更新は明確な買いシグナルになります。

だからこそ、「高いものをさらに高く買う」という強気順張りの発想が生まれるわけです。

また、ダウ理論は以下のような部分にも注目していました。

これは今ならわかりますが、単体指標だけでなく、指標の組み合わせを使ってより精度を上げる方法です。

また、以下の事も指摘しています。

この意味は、出来高がトレンドの方向に沿って増減すると考えます。

上昇トレンドは、出来高が増加すれば価格も上昇して、強い上昇トレンドになります。

減少すれば価格も下落し、弱い上昇トレンドになります。

下落トレンドでは、出来高が増加すれば価格も下落、強い下落トレンドになり、出来高が減少すれば価格も上昇し、弱い下落トレンドとなります。

ただし、出来高に関しては、FXには関係ないという意見もあります。

NYダウと呼ばれる株価指数は、工業株平均を指し、それとは別に「鉄道株平均」も考案されました。

株式投資であれば出来高という考え方もありでしょうが、FXでは使いにくいでしょう。

このようにFXは株投資以上に、全世界の投資家が参加している取引です。

そして、欧米の投資家がどのように投資をしているかを知るには非常に良い理論だと思います。

また、複数の時間足や複数の通貨(ドル/円なら、関係のあるユーロ/ドル、ユーロ/円など)を確認したり方向性をチェックすることに使えるでしょう。