ボリンジャーバンドは、ジョン・ボリンジャー氏によって開発されたテクニカル指標です。

この指標は、価格の変動の度合いを捉えるのに使い、FX取引をするトレーダーの中でもトップ3の人気を誇る指標です。

このボリンジャーバンドは、相場の勢いを見るのに使われます。

相場の変動が静かな場合は、ボリンジャーバンドの幅が狭くなり、勢いがある時はバンド幅が広がります。

ここでは、ボリンジャーバンドの使い方について解説します。

ボリンジャーバンドは、ジョン・ボリンジャー氏によって開発されたテクニカル指標です。

この指標は、価格の変動の度合いを捉えるのに使い、FX取引をするトレーダーの中でもトップ3の人気を誇る指標です。

このボリンジャーバンドは、相場の勢いを見るのに使われます。

相場の変動が静かな場合は、ボリンジャーバンドの幅が狭くなり、勢いがある時はバンド幅が広がります。

ここでは、ボリンジャーバンドの使い方について解説します。

ボリンジャーバンドは、FXトレーディングの世界でも、人気の指標であることは先ほどお伝えしました。

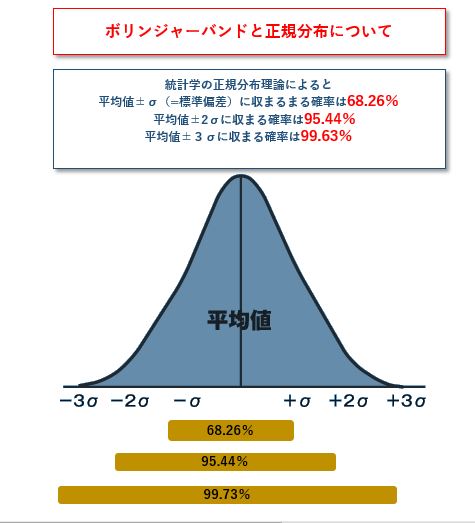

このボリンジャーバンドは、統計学に基づいて開発されたもので、標準偏差と正規分布の考え方に基づいています。

標準偏差は、ある期間の価格がその期間の平均値からどのくらい離れたり近づいたりしているか、分散しているかを求めたものです。

受験勉強などでも同じ考え方が使われているので、わかりやすい考え方です。

そこで目安になる例を出します。

以下に、5日間のドル/円の終値を出します。

平均は、左が70.10で、そこからそれぞれがどの程度離れているかを計算したのが下記の表です。

| 5日のドル/円終値 | 5日の絶対値 | 二乗と総和 |

| 1日目 80.40

2日目 79.60 3日目 77.20 4日目 78.50 5日目 79.80 <平均79.10> |

1日目 1.3

2日目 0.5 3日目 1.9 4日目 0.6 5日目 0.7 <平均からの絶対値> |

1.69

1.25 3.61 0.36 0.49 7.4÷5の√=1.22 |

ここから、さらに標準偏差を出すには、この書く数値を二乗して総和して、期間日数の5で割ります。

そして√を使い平方根を求めます。

このように求めた標準偏差はσ(シグマ)と表記されますが、それぞれを統計学の正規分布に当てはめると、以下のようになります。

実際に、ボリンジャーバンドの±2σのラインを超える確率は、代替4%前後です。

そのために、いずれは平均に戻るということが想像できるようになります。

この偏差値は、受験勉強の時で考えると、

になるそうです。

そのため、±2σ線を超える確率がわずかという理由も少しわかります。

このように逆張りに使う指標が、ボリンジャーバンドの考え方です。

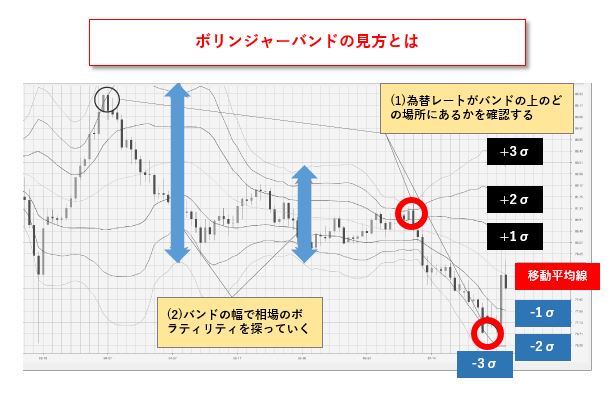

ボリンジャーバンドを使う上では、為替レートがバンドのどの位置にあるのか、その時バンドが広いか狭いか、という2つのポイントを見ていきます。

[図2:ボリンジャーバンド]

逆張りというボリンジャーバンドの基本的な使い方を考えた場合、

と判断します。

この考え方は、ボリンジャーバンドの基本的使い方です。

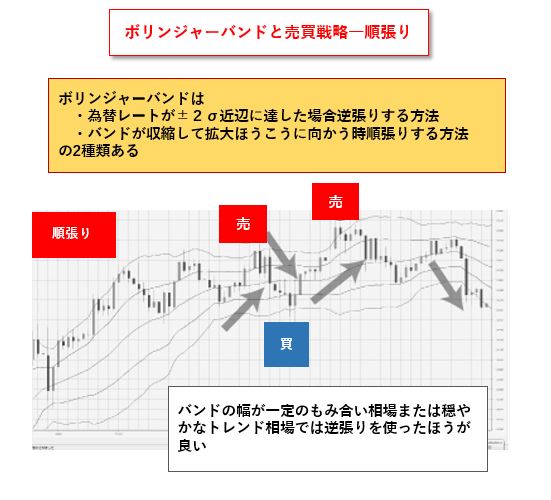

一方で、バンド幅が広がって相場が急上昇したので、その反対を行く方法が順張りです。通常の取引とは逆の発想になります。

変動率(ボラティリティ)は、価格の値動きがどの程度激しいかを示すものです。

狭い値幅で動いていた為替レートが、ある一定の方向に勢いよく動いた瞬間、ボリンジャーバンドの幅を見てその方向性に乗ると順張りとなります。

通常、ボリンジャーバンド以外でも順張りで取引をしていた方は、使い方が局面によって真反対になるボリンジャーバンドは、使い方に慣れないと使いこなすのが難しい場合もあります。

ただし、ボリンジャーバンドは統計学が基本になった指標であり、価格がどの程度ばらついているのかということを理解すれば、バンド幅の拡大・縮小、傾き方を見て為替相場の値動きが激しいのか乏しいのかをきちんと把握することができます。

その意味からは非常に現状を把握するのには有効な手段です。

また、一旦把握した認識をもとに、その次は売買の目安に使うようにします。

これは、ボリンジャーバンドだけで把握するのは難しいので、場合によっては別のオシレーター系指標を併用するのがお勧めです。

例えば、逆張りの売、バンド幅が拡大から縮小した瞬間を狙う、それと同時に為替レートの買われ過ぎ・売られ過ぎを判断することが可能な他の指標を併用して、売買シグナルの精度を高めていきます。

実は、開発者であるジョン・ボリンジャーは、このボリンジャーバンドを逆張りで使うべきでないというコメントをしています。

通常、ボリンジャーバンドは逆張りの指標だと思われていますが、これは±2σ近辺にレートが来たら逆張りというシンプルな取引をしてしまうと、失敗が高くなるということのようです。

なので、逆張りが成功しやすい環境が必要だということです。

つまり相場が、レンジ相場や規則正しい相場である場合(相場が静かということ)に成功しやすいのです。

これは、他のオシレーター系指標でも同じようなことが言えます。

比較的レンジ相場においてのオシレーター系指標は、有効に働く場合が多いのです。

取引がうまくいかず失敗する場合は、相場が急変したり、もみ合いから上下に大きくトレンドが発生したりした場合です。

順張りで成功する場合は、相場が静かな状態からある方向性に向かって大きく動き始めた時です。

順張りで失敗しやすいのは、逆張りと逆で規則正しい相場であり、乱高下が続いた相場が一旦休止するような静かな場合が多いと言えます。

この2つの方法を理解しておき、他の指標とも組み合わせれば取引精度は上がる可能性が高くなります。ぜひお試しください。