チャートパターンは、トレンドライン同様に、とてもポピュラーな分析法です。

計算式などを使って判断するのではなく、チャート図に線を引いて値動きを把握していきます。

これは、未来がどのようになるかを予測する方法で、初心者ならこの方法を覚えておくと何かと役に立ちます。

ここではチャートパターンについて解説します。

チャートパターンは、トレンドライン同様に、とてもポピュラーな分析法です。

計算式などを使って判断するのではなく、チャート図に線を引いて値動きを把握していきます。

これは、未来がどのようになるかを予測する方法で、初心者ならこの方法を覚えておくと何かと役に立ちます。

ここではチャートパターンについて解説します。

トレンドラインと同じように、チャート分析は非常にポピュラーな方法です。

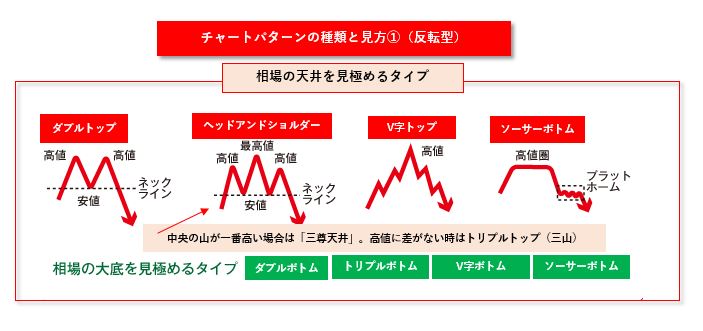

また、チャートパターンは大きく分けると2種類あります。

一つは、相場の天井や大底を掴んでトレンドの転換点を判断する反転型と呼ばれるものです。

もう一つは、持合い型と呼ばれる、上昇・下降のトレンドでのレンジ相場を把握しそのあとの値動きを予測するタイプです。

以下に、「反転型」と「持合い型」のパターンを整理しました。

【反転型で相場の天井を見る場合の形の名称】

【反転型で相場の大底を見る場合の形の名称】

ダブルボトムは、レートが下降した時、アルファベットのWの字のように、2度安値を付けて上昇し、安値と安値の途中に高値を示したら完成したと判断します。

このように、ダブルボトムが形成された下降トレンドから反転上昇した場合はシグナルになりますので、この形を超えて買いエントリーを判断します。

為替レートは、山と谷を作り動きますが、このようにチャートの山と谷がどのような形で起こるかが事前に判断できれば、FXで勝つことも夢ではありません。

ただし、すべてのチャートがこのような形を実現するとは限らないので、あくまでチャートのパターンを知ってある程度の予測を立てることに利用していきます。

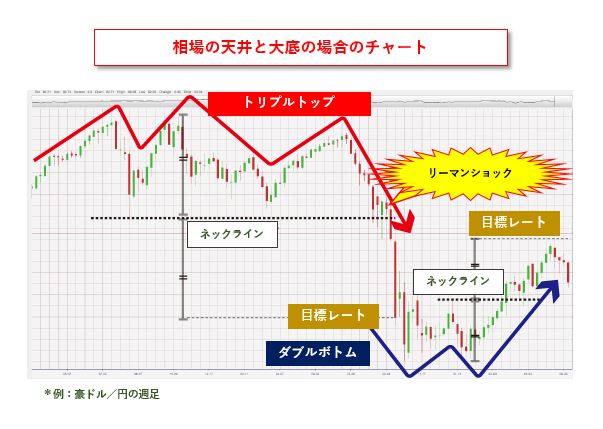

例えば、過去の例から言うとドル/円(2007年から2009年)のチャートはリーマン・ショックという出来事を挟んでいます。

そのため、20年近く高値が続いた相場が史上まれにみる最安値に暴落するという状態になりました。

それがチャートでは、トリプルトップ、ダブルボトムを表示しています。

チャートパターンが便利であることは分かりました。パターンを知っておけば、相場の動きがある程度予想できるからです。

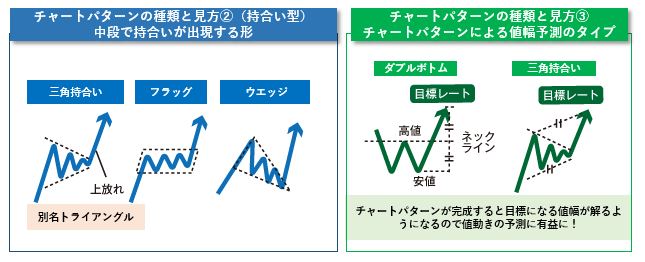

また、チャートパターンは完成した後に為替レートがどの程度上昇したり、下降したりするかという、目標レートを判断することができるようになります。

この前のコラムでダブルトムの例を出しましたが、ダブルボトムが完成して上昇した時、ボトムの安値からのネックライン(安値と安値の間の途中高値)の途中の高値の値幅だけ、ネックラインがさらに上がると判断されることがあります(最初の図を参考にしてください)。

また、次の図のドル/円のトリプルトップやダブルボトムを参考にすると、最初のトリプルトップは途中で起きたリーマン・ショックの余波が、あまりに激しいので、高値とネックラインの値幅をさらに超えて暴落していたことがわかります。

しかし、その後のダブルボトムは、通常と同じように、目標レートに達した後で上昇が終わっています。

このように、相場の反転を判断するだけでなく、どのくらいの値幅で値動きするのかも予想できるのが、チャートパターンの良いところだと言えます。

また、大底の通貨ペアとしていつも例に出されるのは、ドル/円の組み合わせです。

チャートパターンによると、以下のようになります。

例えば、ドル/円について見た場合、長期のレジスタンスラインを上にブレイクした時、下降トレンドの終焉が近いと判断します。

値動きをチャートパターンにすると、ソーサーボトムという形になります。

そして、それが完成するためには、底の大底が形成された後のプラットホームと呼ぶレンジ相場を上抜けするので、調整局面で持合い相場が転じて上下動した後に高値を超えれば完成します(図で見るとわかります)。

このようなポイントを超えれば、トレンドの大転換になります。

また、持合い型のチャートパターンでも、トライアングルと呼ばれる持合い型が一般的です。

これは、上下動を繰り返していた為替レートの値幅が、徐々に狭くなり値動きが煮詰まって三角形になることを指します。

三角形の持合いが続いた後に、上向きか下向きにレートが大きく放たれて相場の急変動が起こる兆しと考えます。

下図は、2011年ごろのチャートですが、3月の大震災で長い下ヒゲになった後に4月にはトライアングルを形成、そのあと大きく下向きに放たれて、下落しています。トライアングルの典型的パターンです。

また、このトライアングルが下にブレイクすると、三角形の起点の高値と安値の値幅分か、上値切り下げ線を下に平行移動して、安値と結んだライン上が目標とするレートになります。

持合い型のパターンには、このほかにもフラッグと呼ばれるものや、ダイヤモンドなどの名前で呼ばれるものがあります。

どれも上昇・下降トレンドの途中で出現する、ポジション調整の局面であると判断します。

つまり、どんなトレンドにおいても、シンプルに上がり続けることや下がり続けるということは、あまりありません。

それは、その時点で儲かったトレーダーが利益確定するので、相場は一旦止まる(小休止)するからです。

その時に現れるのが、持合い型のチャートといえるでしょう。

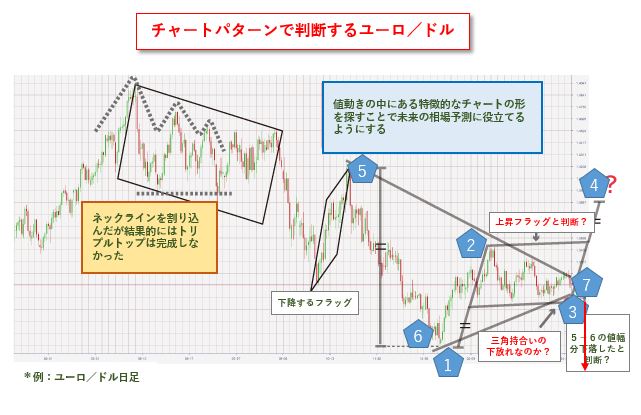

例えば、下図のユーロ/ドルのチャートを例にとると、値動きのチャートの中に、持合い型が表示されているのが見えるはずです。

上昇フラッグが形成されている途中にも見えて、その逆にトライアングルの最終局面にも見えます。

上昇フラッグが完成すると、フラッグの旗の竿の部分に、AとBの値幅分だけ、Cから上昇すると予想されます。

そうすると、目標値幅はDになります。

反対に、トライアングルの下放れが起これば、起点となる高値Eと安値Fを結んだ値幅分だけ、Gから下落する(前のコラムでも説明したように高値と安値の値幅分か上値切り下げ線を下に平行移動した分)ところが、安値のターゲットになります。

ご注意いただきたいのはあくまで目安であって、実際の値動きがこのように、パターンに納まることはあまりありません。

ただし、色々な値動きの形状をチャートで分析すると、相場がどのようなパターンで動くのか、過去の事例をもとに、未来の目標レートを想定して把握することが可能になります。

つまり、過去のチャートパターンを数多く分析しておけば、FX取引では使える時が必ず来るということです。

現状の為替相場を把握して認識しておくためにも、チャートパターンはとても重要なツールの一つです。